在中国资本市场中,盈余管理程度较高会对会计信息质量产生负面作用[1],从而对投资者作出决策产生不利影响,因此研究盈余管理影响因素具有较强的现实意义。COSO颁布的《内部控制——整合框架》(2013)提出内部控制的目标包括确保财务报告的可靠性,基于此,本文研究内控制度是否会对两类盈余产生影响。此外,由于管理层在企业内部控制建设过程中起着重要作用,内部控制通过具体措施限制执行者的权力滥用,使任何人不能凌驾于其上。但由于组织结构实际设计与预期设计的差异、自身不确定及环境动态变化等固有缺陷的存在,使权力关系成为影响内部控制目标实现程度的重要因素。研究发现,组织和能力权力与内部控制质量负相关,所有权权力与内部控制质量正相关[2]。国企控股的上市公司构成中国国民经济的支柱,关系国计民生和各行业发展。央企上市公司作为首批执行《企业内部控制基本规范》的公司,其执行效果成为市场关注的焦点和热点。基于此,以中国A股央企控股上市公司作为对象,考察管理层权力、内控质量与两类盈余间关系。其中,对央企控股上市公司而言,高质量的内控制度能抑制应计项目和真实活动的盈余操纵。进一步发现,结构权力会削弱内部控制质量对应计盈余的抑制作用。专家权力会增加内部控制对应计盈余的抑制。声誉权力一方面有利于直接提高企业内部控制质量,另一方面有利于增强内部控制对应计盈余的抑制作用。另外,由于央企总经理的任命、解聘、绩效考核等掌握在政府手中,有时需要遵循党委书记决定,本文将总经理兼任党委书记作为其政治权力度量,但并未发现政治权力对内部控制质量和应计盈余有影响。本文可能的贡献在于首次从央企总经理结构权力、专家权力、声誉权力和政治权力维度探讨与内部控制质量及应计盈余关系的影响,对从管理层权力配置角度优化内控质量建设具有一定积极意义。

一、文献回顾与假设 (一) 内控质量与盈余管理2010年国资委央企有120家,所涉及行业主要分布在基础领域,其中在制造业分布最广。截至2012年底,央企控股的上市公司数量仅占非央企上市公司的10%,而利润总额和净利润却占非央企上市公司整体70%左右,市盈率低于50%,从中可知央企在中国经济发展中占有十分重要地位,重点关注央企内部控制制度建设具有一定的示范作用。《关于加快构建中央企业内部控制体系有关事项的通知》要求央企2013年完成集团内控体系的建设,并将内控建设与实施效果纳入企业绩效考核体系,确保内控制度不断完善并有效执行,因而选取央企具有一定代表性。此外,央企承担着“一带一路”倡议等的具体实施且为国民经济的骨干力量,应在内控规范体系建设中发挥表率作用。Ashbaugh-Skaife研究发现内部控制缺陷的样本中其操控性应计利润程度更高[3]。Skaife等研究得出,内幕交易在财务报告内部控制缺陷较多的公司更明显,且薄弱的内部控制会削弱小股东和其他市场参与者干预高管机会主义行为的能力[4]。国内学者对此存在两种不同观点,一种认为高质量内部控制降低了盈余操纵程度[5],另一种观点认为内部控制与盈余操纵不相关[6]。

在代理理论中,由于信息的非对称和契约不完备性,经理人存在谋取私利动机,他们可通过会计方法的选择操纵盈余。内部控制的目标包括合理保证财务报告信息质量,内控质量越好的企业财务报告信息质量越高,应计盈余操纵会越低。真实盈余的操纵分为收入操纵、成本操纵和酌量性费用操纵[7]。收入操纵包括通过产品价格折扣或放宽信用条件等方法虚增企业收入。成本操纵通过将固定成本分摊到更多产品中来提高盈余。酌量性费用操纵采用降低研发和销售费用提高报告利润。除财务报告目标之外,内部控制还包括经营效率性、合规性和战略性目标,内部控制的实施贯穿于企业生产和经营全过程,涵盖销售过程控制、生产和存货控制等过程,它会对企业的销售和生产产生影响。其中,真实活动盈余管理中销售操控涉及赊销政策不合理、信用管理不力和存货积压等内部控制重点关注领域。由于央企内控制度建设和执行效果纳入绩效考核体系,高质量的内控制度可以有效遏制销售操控、生产成本的操纵或酌量性费用操纵行为。比如,较高质量的内部控制制度可能会在企业赊销政策的审批权限上更严格,此时可以有效降低企业虚增收入可能性。因此,提出假设1:对央企控股上市公司而言,内部控制质量越高的企业,两类盈余操纵程度越低。

(二) 管理层权力的调节作用《公司法》规定,管理层为公司实际运行执行者,在制定和作出重要决策过程中发挥关键性导向作用,其中总经理掌握公司战略方向的执行权,总经理的权力与企业战略目标能否落实到位息息相关。央企内部控制制度建设主要由总经理牵头负责制定、推进和实施,内部控制实施效果与总经理个人权力有很大关联性。由于中国央企高管持股总体水平较低,只有少数公司高管拥有股权,本文借鉴Finkelstein按照权力来源的分类[8],结合中国国企管理层权力的特点,分别考察央企总经理结构权力、专家权力、声誉权力和政治权力与内部控制质量和应计盈余的关系。结构权力被认为能使CEO有效处理公司内部的不确定性,包括与公司雇员、股权所有者和董事之间的关系。高管职位可以通过控制下属行为降低来自于内部资源的不确定性。采用总经理和董事长的兼任情况来衡量结构权力。首先,总经理两职兼任会削弱董事会监督职能,加剧CEO和董事会之间信息不对称程度。董事会作为中国央企内部控制制度责任主体,在结构权力较大情况下,总经理更容易削弱董事会及下属审计委员会的监督,进而降低内控制度的目标实现程度。其次,两职兼任的总经理权力较大,在企业中所受约束较少,更能使自己的偏好占优,会削弱董事会信息处理能力,将阻碍内部控制制度执行过程中信息的有效沟通和交流。最后,总经理两职兼任实质上是将企业决策权和控制权合一,无法实现权力有效制衡,违背了内部控制不相容职务分离的基本原则。因此,结构权力较大时会增加其与股东间代理成本,内控制度作为降低企业代理成本的重要制度安排,报告目标作为内部控制的主要目标,较大的结构权力将会影响内控目标实现程度,从而削弱内控对应计盈余的抑制作用。

Hambrick认为专家权力为有效管理公司的重要来源[9]。专家权力被认为能降低来自于外部环境的不确定性,包括与客户、供应商和政府间的关系。参考相关研究,以总经理任职时间衡量专家权力[10]。Buchholtz等发现,对任期较长的CEO而言,可通过更熟悉地控制信息流和资源分布来获取权力,原因在于他们和董事会成员及其他公司成员形成的关系为他们获取信息和专业技能提供了优惠和便利[11]。在企业内部控制制度建设过程中,随着CEO对公司特定知识的深入了解和积累的人力和社会资本的增加,有利于其制定更符合公司实际需求的内控制度[12]。一方面,央企高管由政府任免且存在“零薪酬”现象,使其更重视所获取的私有收益[13]。中国央企上市公司将内控制度建设与实施效果纳入企业绩效考核体系,总经理出于职位的考虑有动力加强内控建设,有利于发挥内控对盈余管理的抑制作用。另一方面,由于内部控制制度建设是长期过程,其效果的实现需要较长时间,总经理任职时间越长,则可能对企业长期持续发展越关注,越有利于建立对内部控制制度的正确认识。此外,较长的任期会影响总经理对风险的态度,Fraser等发现,较长任期的CEO更倾向于选择风险较小的政策[14]。这在一定程度上会增加总经理对风险的管理,从而有利于提高内控制度的目标实现程度。

声誉通常被描述为能从外部重要来源获取信息。声誉良好的CEO能帮公司获取更多支持并降低外部环境不确定的负面效应。鉴于中国上市公司数据的可获取性,本文选用总经理学历背景来衡量声誉权力。内部控制制度建设围绕企业经营环境和经营活动展开,经营环境和经营活动会面临复杂变化,教育程度较高的总经理往往具备更强的适应变化的能力。同时,较高的学历有利于总经理增加对内控本质的深入理解,更容易识别有效控制措施,避免内控流于形式,提高内控目标实现程度。

中国央企控股上市公司中,中央政府拥有上市公司最终控制权,虽然自20世纪80年代政府放权让利改革以后,政府减少了对企业经营和管理的控制,但仍保留了兼并、收购、出售股权的权利和资产最终控制权,以及对总经理任命、业绩考核和薪酬方案制定等权利。在央企控股上市公司中,党委能对公司控制和决策权产生较大影响,例如Chen等研究发现,总经理聘任过程中会遵循党委书记意见[15]。本文采用总经理和党委书记兼任情况度量政治权力。一般而言,总经理政治权力越大,内部人控制代理问题越弱,有利于发挥内控制度对应计盈余的抑制作用。但另一方面,在政府官员的晋升激励中,上级政府决定官员仕途升迁,总经理政治权力越大,可能会强化其追求个人政治目标而非经营目标的动机,而经营目标是内部控制有效性的直接体现,从而削弱内控质量对盈余管理的抑制。基于上述理由,提出如下假设:

假设2-1:结构权力对内部控制质量与盈余管理之间关系具有负向调节作用。

假设2-2:专家权力对内部控制质量与盈余管理之间关系具有正向调节作用。

假设2-3:声誉权力对内部控制质量与盈余管理之间关系具有正向调节作用。

假设2-4:政治权力对内部控制质量与盈余管理之间关系具有调节作用。

二、研究设计 (一) 样本选择以A股央企上市公司(不含金融业)为样本,删除ST的公司,最后确定样本为:2009年95家,2010年64家,2011年85家,2012年42家,共286个观测值。

(二) 变量设计和衡量方法1.应计项目操纵

采用修正Jones模型来估计应计盈余。首先,使用模型(1)分年度分行业估计参数

| $\begin{eqnarray} TA_{i,\text{t}}=a_{0}+a_{1}/Asset_{i,\text{t}-1}+a_{2}ΔREV_{i,\text{t}}/Asset_{i,\text{t}-1}+a_{3}PPE_{i,\text{t}}/Asset_{i,\text{t}-1} \end{eqnarray}$ | (1) |

| $\begin{eqnarray} DA_{i,\text{t}}&=&TA_{i,\text{t}}/Asset_{i,\text{t}-1}-(a_{1}/Asset_{i,\text{t}-1}+a_{2}(ΔREV_{i,\text{t}}-ΔREC_{i,\text{t}})/Asset_{i,\text{t}-1}+\\ &&a_{3}PPE_{i,\text{t}}/Asset_{i,\text{t}-1})+ε_{i,\text{t}} \end{eqnarray}$ | (2) |

其中,

2.真实活动的操纵

期望经营现金流量模型采用式(3)衡量,具体如下:

| $\begin{eqnarray} CFO_{i,\text{t}}/Asset_{i,\text{t}-1}=b_{1}/Asset_{i,\text{t}-1}+b_{2}REV_{i,\text{t}}/Asset_{i,\text{t}-1}+b_{3}ΔREV_{i,\text{t}}/Asset_{i,\text{t}-1}+ε_{i,\text{t}} \end{eqnarray}$ | (3) |

其中

期望成本估计模型采用式(4)衡量,具体如下:

| $\begin{eqnarray} COST_{i,\text{t}}/Asset_{i,\text{t}-1}&=&c_{1}/Asset_{i,\text{t}-1}+c_{2}REV_{i,\text{t}}/Asset_{i,\text{t}-1}+c_{3}ΔREV_{i,\text{t}}/Asset_{i,\text{t}-1}+\\ &&c_{4}ΔREV_{i,\text{t}-1}/Asset_{i,\text{t}-1}+ε_{i,\text{t}} \end{eqnarray}$ | (4) |

其中,生产成本(

期望酌量性费用模型采用式(5)衡量,具体如下:

| $\begin{eqnarray} DEXP_{i,\text{t}}/Asset_{i,\text{t}-1}=d_{1}/Asset_{i,\text{t}-1}+d_{2}REV_{i,\text{t}-1}/Asset_{i,\text{t}-1}+ε_{i,\text{t}} \end{eqnarray}$ | (5) |

操纵性酌量费用(

真实盈余管理金额采用模型(6)衡量,具体如下:

| $\begin{eqnarray} DREM_{i,\text{t}}=DCOST_{i,\text{t}}-DCFO_{i,\text{t}}-DDEXP_{i,\text{t}} \end{eqnarray}$ | (6) |

3.内部控制质量的度量

本文采用迪博公司发布的内控指数,采用千分制,分值越高代表内控质量越高。

4.调节变量

结构权力(

5.控制变量

包括规模、资产负债率、营业收入增长率、上市年限、是否四大审计。具体变量表见表 1。

| 表 1 变量定义 |

本文采用如下模型衡量三者之间关系,其中模型(7)验证内部控制质量与两类盈余之间的关系,模型(8)增加权力变量,模型(9)检验权力的调节作用,若模型(9)中交乘项系数显著,说明具有调节作用。

| $\begin{eqnarray} &&Abs_DA_{i,\text{t}}\{DCFO,DCOST,DEXP,DREM\}=b_{0}+b_{1}\text{Ln}(ICEI)_{i,\text{t}}+\\ &&b_{2}∑\limits^{n}_{i=1}Controls_{i,\text{t}}+ε \end{eqnarray}$ | (7) |

| $\begin{eqnarray} Abs_DA_{i,\text{t}}\{DCFO,DCOST,DEXP,DREM\}&=&c_{0}+c_{1}\text{Ln}(ICEI)_{i,\text{t}}+c_{2}Power_{i,\text{t}}+\\ &&c_{3}∑\limits^{n}_{i=1}Controls_{i,\text{t}}+ε \end{eqnarray}$ | (8) |

| $\begin{eqnarray} &&Abs_DA_{i,\text{t}}\{DCFO,DCOST,DEXP,DREM\}&=&d_{0}+d_{1}\text{Ln}(ICEI)_{i,\text{t}}+\\ &&d_{2}Power_{i,\text{t}}+d_{3}Power_{i,\text{t}}×\\ &&Ln(ICEI)_{i,\text{t}}+d_{4}∑\limits^{n}_{i=1}Controls_{i,\text{t}}+ε \end{eqnarray}$ | (9) |

表 2列示描述性统计结果。从表 2可看出:央企上市公司2009—2012年生产成本操纵(

| 表 2 主要变量的描述性统计 |

1.内部控制质量与两类盈余管理

表 3报告了内控质量与两类盈余管理的回归结果。其中,Ln(

| 表 3 内控质量与两类盈余管理 |

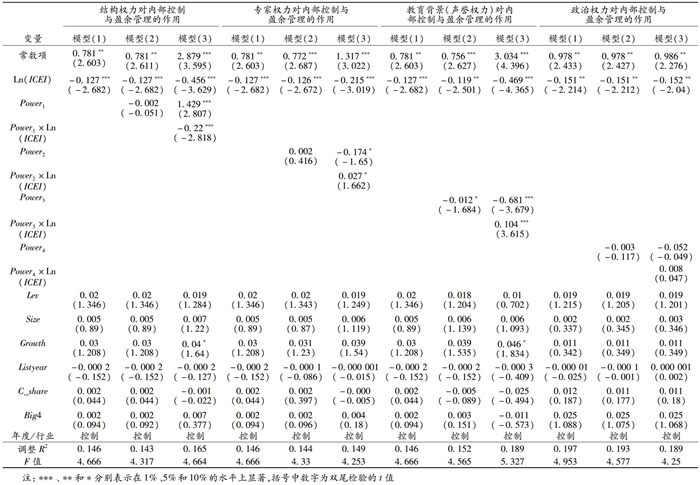

2.总经理权力的调节作用

分别检验总经理结构权力(

| 表 4 四个维度权力对内控质量与应计盈余回归结果 |

内控质量与两类盈余间可能存在内生性问题,比如盈余管理程度较高的公司会影响内控质量,为控制这一内生性问题,将解释变量的滞后项纳入模型(3)中进行二阶段回归,结果见表 5。控制内生性后,与主测试部分结果相同,说明内控制度确实能有效抑制应计操纵和真实的盈余管理。

| 表 5 内控质量与两类盈余管理的稳健性检验结果 |

另外,由于文章选择央企这类特殊样本,因而可能面临样本选择偏差,本文采用倾向匹配得分法(PSM)进行检验,结果见表 6,其与主测试结论基本一致。

| 表 6 PSM检验结果表 |

本文得出以下结论:第一,央企控股上市公司内控制度能有效抑制两类盈余管理。第二,在内部控制建设过程中,当总经理兼任董事长时,在企业中决策自由度较高,所受到的约束较少,影响内控制制度实施中信息传递和沟通的有效性,从而会削弱内部控制制度抑制应计项目操纵的作用。第三,总经理任职时间越长,高管越可能享受职务带来的收益,由于央企内部控制制度建设与绩效考核挂钩,为了自身职位稳定,越有利于内控制度目标的实现。由于内部控制制度建设是长期过程,其效果的实现需要较长时间,总经理任职时间越长,越有利于建立对内控制度的正确认识。第四,较高学历背景的总经理有利于其在复杂环境中分辨信息,作出更合理的决策,避免内部控制流于形式。

本文研究结论具有如下意义:第一,管理层权力是一把双刃剑,合理的权力结构有利于高管与董事会间良性互动。比如,两职兼任会损害董事会独立性,影响对企业价值贡献。董事会应结合企业所处的内外部情境充分权衡赋予管理层权力的收益和成本,以确保央企内部控制制度的目标实现程度。第二,内部控制制度作为企业管理的一项长效机制,在企业内部控制制度建设过程中,充分增加总经理任职时间和职位稳定性,有利于避免管理层激进和短期经营行为,从而有利于发挥内部控制制度的积极作用。第三,在中国职业经理人市场建设中,高学历人才有利于提高经理人职业声誉,高学历本身具有信号传递作用,能吸引更高层次社会资源,在职业发展中更容易获得专业性帮助和指导,这对内部控制制度建设是有利的。

| [1] | 董望, 陈汉文. 内部控制、应计质量与盈余反应——基于中国2009年A股上市公司的经验证据[J]. 审计研究, 2011(4): 68–78. |

| [2] | 赵息, 张西栓. 高管权力及其对内部控制的影响——基于中国上市公司的实证研究[J]. 科学学与科技管理, 2013, 34(1): 114–122. |

| [3] | ASHBAUGH-SKAIFE H, COLLINS D W, KINNEY W R, et al. The effect of SOX internal control deficiencies on firm risk and cost of equity[J]. Journal of Accounting Research, 2009, 47(1): 1–43. DOI: 10.1111/joar.2009.47.issue-1 |

| [4] | SKAIFE H A, VEENMAN D, WANGERIN D. Internal control over financial reporting and managerial rent extraction:Evidence from the profitability of insider trading[J]. Journal of Accounting and Economics, 2013, 55(1): 91–110. DOI: 10.1016/j.jacceco.2012.07.005 |

| [5] | 张龙平, 王军只, 张军. 内部控制鉴证对会计盈余质量的影响研究——基于沪市A股公司的经验证据[J]. 审计研究, 2010(2): 83–90. |

| [6] | 张国清. 内部控制与盈余质量——基于2007年A股公司的经验证据[J]. 经济管理, 2008, 30(23/24): 112–119. |

| [7] | ROYCHOWDHURY S. Earnings management through real activities' manipulation[J]. Journal of Accounting and Economics, 2006, 42(3): 335–370. DOI: 10.1016/j.jacceco.2006.01.002 |

| [8] | FINKELSTEIN S. Power in top management team:Dimensions, measurement and validation[J]. Academy of Management Journal, 1992, 35(3): 505–538. DOI: 10.2307/256485 |

| [9] | HAMBRICK D C, MASON P A. Upper echelons:The organization as a reflection of its top managers[J]. Academy of Management Journal, 1984, 9(2): 193–206. |

| [10] | 权小锋, 吴世农, 文芳. 管理层权力、私有收益与薪酬操纵[J]. 经济研究, 2010(11): 73–87. |

| [11] | BUCHHOLTZ A K, YOUNG M N, POWELL G N. Are board members pawns or watchdogs? The link between CEO pay and firm performance[J]. Group and Organization Management, 1998, 23(1): 6–26. DOI: 10.1177/1059601198231002 |

| [12] | ANDERSON C, BERDAHL J L. The experience of power examining the effects of power on approach and inhibition tendencies[J]. Journal of Personality and Social Psychology, 2002, 83(6): 1362–1377. DOI: 10.1037/0022-3514.83.6.1362 |

| [13] | 陈冬华, 陈信元, 万华林. 国有企业中的薪酬管制与在职消费[J]. 经济研究, 2005, 52(2): 92–101. |

| [14] | FRASER S, GREENE F J. The effect of experience on entrepreneurial optimism and uncertainty[J]. Economica, 2006, 73(290): 169–192. DOI: 10.1111/ecca.2006.73.issue-290 |

| [15] | CHEN J, Ezzamel M, CAI Z M. Managerial power theory, tournament theory, and executive pay in China[J]. Journal of Corporate Finance, 2011, 17(4): 1176–1199. DOI: 10.1016/j.jcorpfin.2011.04.008 |

2013, Vol. 24

2013, Vol. 24